- ホーム

- 記事詳細

定額減税とは

近況では物価高に賃金上昇が追い付いていない状況にあり国民負担が増加しています。その国民負担を緩和するとともにデフレ脱却の一時的な措置として、納税者本人とその扶養親族一人につき所得税3万円、住民税1万円の計4万円の減税を行うことです。

対象となる方

1、令和6年度所得税の納税者である居住者

2、所得税に係る合計所得金額が1,805万円(給与収入の場合、年収2,000万円)以下

※対象となる居住者は、国内に住所を有する個人または現在まで引き続いて1年以上居所を有する個人をいいます。居住者以外の個人「非居住者」は定額減税の対象とはなりません。

定額減税額

① 本人(居住者に限る)・・・所得税3万円、住民税1万円

② 同一生計配偶者及び扶養親族(いずれも居住者に限る)・・・1人につき所得税3万円、住民税1万円

例:Ⅰ、本人のみ・・・4万円(所得税3万円、住民税1万円)

Ⅱ、本人+扶養3人・・・12万円(所得税3万円×3、住民税1万円×3)

定額減税のながれ

(首相官邸HP引用)

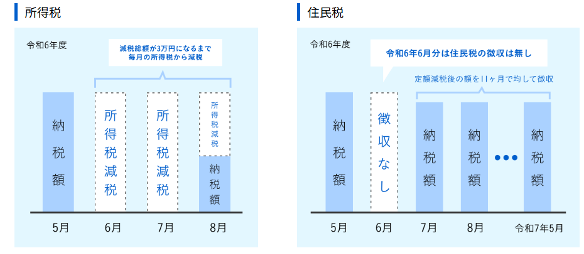

(1) 所得税の定額減税

Ⅰ、給与所得者

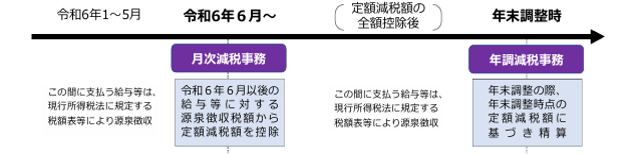

会社員等給与所得者の定額減税は、扶養親族等の情報をもとに、給与支払者である雇用主のもとで、給与を支払う際に、6月の源泉徴収税額から減税がなされ、減税しきれなかった場合には、翌月7月以降の税額から順次残りの控除額が控除されます。

また給与支払者である雇用主については、①令和6年度6月1日以後に支払う給与等(賞与を含む)に対する源泉徴収額からその時点の定額減税額を控除、②年末調整の際末調整時点の定額減税額に基づく清算の二つの事務を行う必要があります。

【国税庁HP引用】

① 月次減税

月次控除事務対象者の確認

令和6年6月1日現在、給与支払者のもとで勤務している方のうち、給与支払者に扶養控除等申告書を提出しているかつ居住者である方が、原則として月次減税額の対象となります(基準日在職者)。ただし、他の給与支払者にも控除扶養等申告書を提出した場合には、それ以降は控除対象者から外れることとなります。

(基準日在職者に該当しない方)

1、 令和6年6月1日以後支払う給与等の源泉徴収において扶養控除申告書を提出しておらず源泉徴収税額表の乙欄や丙欄を適用する方

2、 令和6年5月31日以前に給与支払者のもとを退職した方

3、 令和6年5月31日以前に海外へ出国し非居住者となった方

4、 令和6年6月2日以後に給与の支払者のもとで勤務することとなった方

月次減税額の計算

控除対象者ごとの月次減税額は、令和6年6月1日時点での同一生計配偶者と扶養親族の数に応じて、本人の30,000円と同一生計配偶者と扶養親族1人につき30,000円の合計金額となります。

② 年調減税

年末調整減税事務対象者の確認

年末調整の対象となる方が、原則として年末所得税額から年末調整減税額を控除する 対象者となります。ただし、年末調整の対象となる方のうち、給与所得以外の所得を含め た合計所得金額が1,805万円超になると見込まれる方については、年末調整減税額を控 除しないで年末調整を行うことになります。

年末調整減税額の計算

対象者ごとの年調減税額の計算は、扶養控除等申告書や配偶者控除等申告書などから、年末調整を行う時の現況における同一生計配偶者の有無及び扶養親族の人数を確認し、本人30,000円と同一生計配偶者及び扶養親族1人ごとに30,000円との合計額を出します。

Ⅱ、不動産所得・事業所得者等

原則として確定申告で減税が実施されます。予定納税の対象となる方については、第一回予定額の通知(6月)の際に、本人の減税額である3万円を控除した額が通知されます。また、予定納税額の減額の承認の申請により、扶養親族分の控除の適用ができます。 そこで、減額申請の期限が7/15⇒7/31に、納付期限が7/31⇒9/30に延期されます。第一回予定納税で減額しきれない額については、第二回予定納税(11月)の予定納税から控除し、第二回予定納税でも減税しきれない額については、確定申告で控除することとなります。

(2)個人住民税の定額減税

Ⅰ、給与所得での特別徴収

⇒ 令和6年6月分は徴収せず、定額減税後の税額を令和6年7月分から令和7年5月分の11か月で均して徴収されます。

Ⅱ、普通徴収(事業所得者等)

⇒定額減税前の税額をもとに算出した第Ⅰ期分(令和6年6月分)の税額から減税、減税しきれない場合は、第二期分(令和6年8月分)以降の税額から順次控除されます。

◎定額減税しきれないと見込まれる方

定額減税をしきれないと見込まれる方については、定額減税しきれない額を1万単位に切り上げて算定した『調整給付金』が市区町村から支給されます。

まとめ

過去、似たような緊急施策として令和2年度の定額給付金がありましたが、今回は高所得者が対象から外れていたり、元々税額が0の方には減税の代わりに給付金が支給されるなど個々の状況で対応が異なります。減税方法も所得税と住民税で違っていたり、非常に複雑な施策となっています。給付を受ける方は申請が必要になりますので、御自身においてどのように減税されているか、しっかりと確認することをお勧めします。

「経営革新等支援機関」として認定されています。

既存のお客様からは、リーズナブルな価格であると言われています。 私たちは、お客様の利益につながることが一番重要であると認識しており、中小企業経営者の最も身近な相談相手になれたら幸いです。 なお、当事務所は、多様化・複雑化する経営課題を解決するため、経済産業省から「経営革新等支援機関」として認定されています。