- ホーム

- 記事詳細

今回は、身近に皆さんが掛けられている保険料支払いによる所得控除や、保険金を受け取る際に生じる税金についてお話させていただきます。

■保険料支払いによる所得控除

生命保険や地震保険料の支払いを行うとそれぞれ所得控除として、所得税や住民税の計算をする際に所得金額から減算されます。

1、生命保険料控除

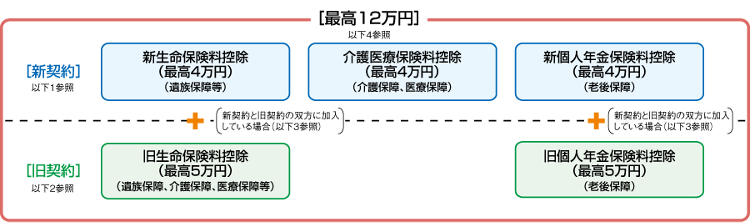

H23年12月31日以前とH24年1月1日以後に締結した保険契約等に係る保険料では、生命保険料控除の取り扱いが違います。また、保険期間が5年未満の生命保険などの中には、控除対象外もあり注意が必要です。

【概要】

(国税庁HP引用)

控除額について

下記図の1~3(各契約)による控除額の合計額が生命保険料控除額となり、この合計額が12万超になる場合、生命保険料控除額は12万円です。

(1)新契約(平成24年1月1日以後に締結した保険契約等に基づく新生命保険料、介護医療保険料、新個人年金保険料)の年間支払い保険料等控除額。

a、支払保険料等が20000円以下 → 支払保険料等の全額

b、支払保険料等が20000円超、40000円以下 → 支払保険料等×1/2+10000円

c、支払保険料等が40000円超、80000円以下 → 支払保険料等×1/4+20000円

d、支払保険料等が80000円超 → 一律40000円

(2)旧契約(平成23年12月31日以前に締結した保険契約等に基づく旧生命保険料、旧個人年金保険料)の控除額。

a、支払保険料等が25000円以下/年 → 支払保険料等の全額

b、支払保険料等が25000円超、50000円以下/年 → 支払保険料等×1/2+12500円

c、支払保険料等が50000円超、100000円以下/年 → 支払保険料等×1/4+25000円

d、支払保険料等が100000円超/年 → 一律50000円

※いわゆる第三分野とされる保険(医療保険や介護保険)の保険料も、旧生命保険料となります。

(3)(1)新契約と(2)旧契約の双方に加入の場合(新旧生命保険料、新旧個人年金保険料で区分して計算)の控除額

a、旧契約の年間の支払保険料等が6万円超 → 新契約分は考慮せず、旧契約の控除額そのまま

b、旧契約の年間の支払保険料等が6万円以下 → 新契約と旧契約の控除額をそれぞれ計算し合計した金額(最高4万円)

2、地震保険料控除

その年に支払った保険料の金額に応じた下記のとおりの控除額です。

(1)地震保険料

支払保険料の金額がそのまま控除額となる(最高5万円)(2)旧長期損害保険料

a、支払保険料が10000円以下/年 → 支払金額を控除 b、支払保険料が10000円超20000円以下/年 → 支払金額×1/2+5000円を控除。 c、支払保険料が20000円超/年 → 一律15000円を控除。(3)地震保険料と旧長期損害保険料の両方がある場合

(1)、(2)それぞれの方法で計算した金額の合計額(最高5万円)を控除。■保険金を受け取った際の税金

生命保険や損害保険の保険金は、保険料の負担者や支払原因によって、課税関係が異なります。

(生命保険)

その保険金が死亡に基づくのか、満期によるのか、保険料の負担する者は誰か等によって課税関係が違ってきます。

【夫婦の関係の場合】

| 区分 | 被保険者 | 負担者(契約者) | 受取人 | 保険事故等 | 課税関係 |

|---|---|---|---|---|---|

| 1 | 夫 | 夫 | 夫 | 満期 | 夫の一時所得(※) |

| 2 | 夫 | 夫 | 妻 | 満期 | 妻に贈与税 |

| 夫の死亡 | 妻に相続税 | ||||

| 3 | 妻 | 夫 | 妻 | 夫の死亡 | 妻に相続税(生命保険契約に関する権利) |

| 4 | 妻 | 夫 | 夫 | 満期 | 夫の一時所得(※) |

| 妻の死亡 |

※一時所得の場合の課税所得金額の計算式{(保険金-支払保険料)-50万円}×1/2

1、一定の一時払養老保険等の差益は、源泉徴収だけで納税が完了する源泉分離課税です。

2、年金方式で保険金を受領した場合は、その年ごとの雑所得として所得税がかかります。

3、相続等に係わる生命保険契約等に基づく年金のうち、相続税等の課税対象となった部分については、所得税は課税されません。

4、生命保険から受け取った入院給付金等は、すべて非課税のため所得税は課税されませんが、確定申告において医療費控除を受ける場合には、受け取った入院給付金等は差し引いて計算する必要があります。

(損害保険)

保険料の負担者や支払の原因により課税関係が違ってきますが、保険を掛けていた者が建物消失や身体の障害・疾病として受け取る保険金には課税されません、一方、事業者の店舗や商品が火災で焼失したといったケースにおいて、焼失した商品の損害補填として受け取った保険金は事業収入となります。また、焼失した店舗に対する保険金は、火災損失額を計算する際に損失額の合計から減算することになります。

⇒配当金を受け取った場合

契約期間中に受け取る配当金は、支払保険料から控除し個別に課税されることはありませんが、保険金と一緒に受け取る配当金については保険金の額に含めて、一時所得として課税対象になります。また、相続税、贈与税が課税されるようなケースついても、配当金は保険金の額に含めて課税対象となります。

まとめ

保険は控除対象となったり、課税対象となったり、その取り扱いはさまざまです。しかし、保険会社からの通知文書等には、所得税上の取扱いについて簡単に説明されていることが多くあります。そのまま証明書、証拠書類となるものもあるため、内容に目を通し必要であれば保存するようにしましょう。

「経営革新等支援機関」として認定されています。

既存のお客様からは、リーズナブルな価格であると言われています。 私たちは、お客様の利益につながることが一番重要であると認識しており、中小企業経営者の最も身近な相談相手になれたら幸いです。 なお、当事務所は、多様化・複雑化する経営課題を解決するため、経済産業省から「経営革新等支援機関」として認定されています。